Содержание статьи

Новые бланки на возврат и зачет налогов

Стало проще вернуть и зачесть налоги и взносы. Налоговики усовершенствовали бланки заявлений.

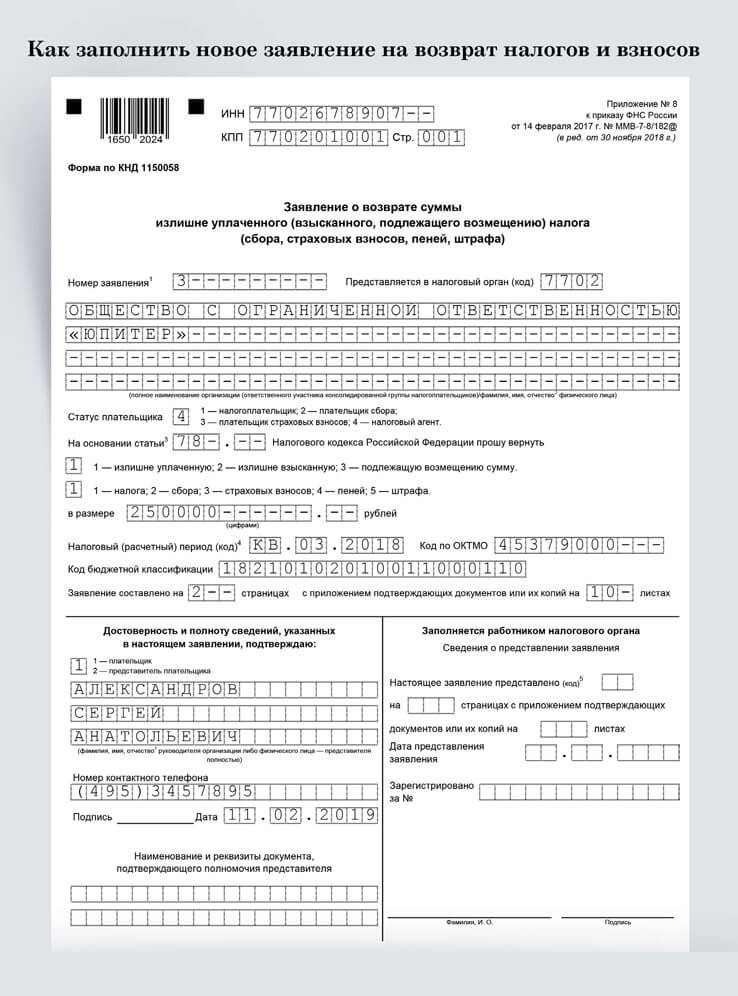

Новые формы заявлений действуют с 9 января (приказ ФНС от 30.11.2018 № ММВ-7- 8/670). Заполняйте их, даже если переплата образовалась в прошлые годы. Два изменения касаются обоих заявлений. Первое — новый штрихкод. Второе — новые коды.

Возврат

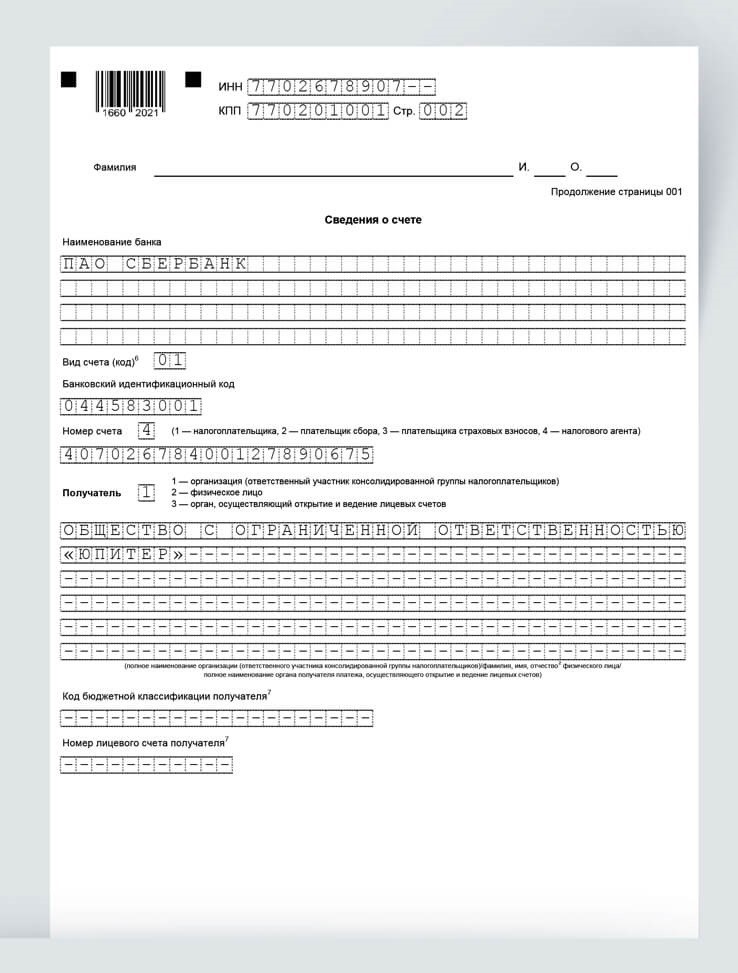

В заявлении на возврат еще два небольших изменения на втором листе. Вид счета теперь указывайте не словами, а кодом. Расчетный счет — код 01. В строке «Получатель» поставьте 1, если счет принадлежит компании, и 2 — если ИП. Код 3 вам не пригодится. Он обозначает внебюджетные фонды, региональные и муниципальные представительства казначейства.

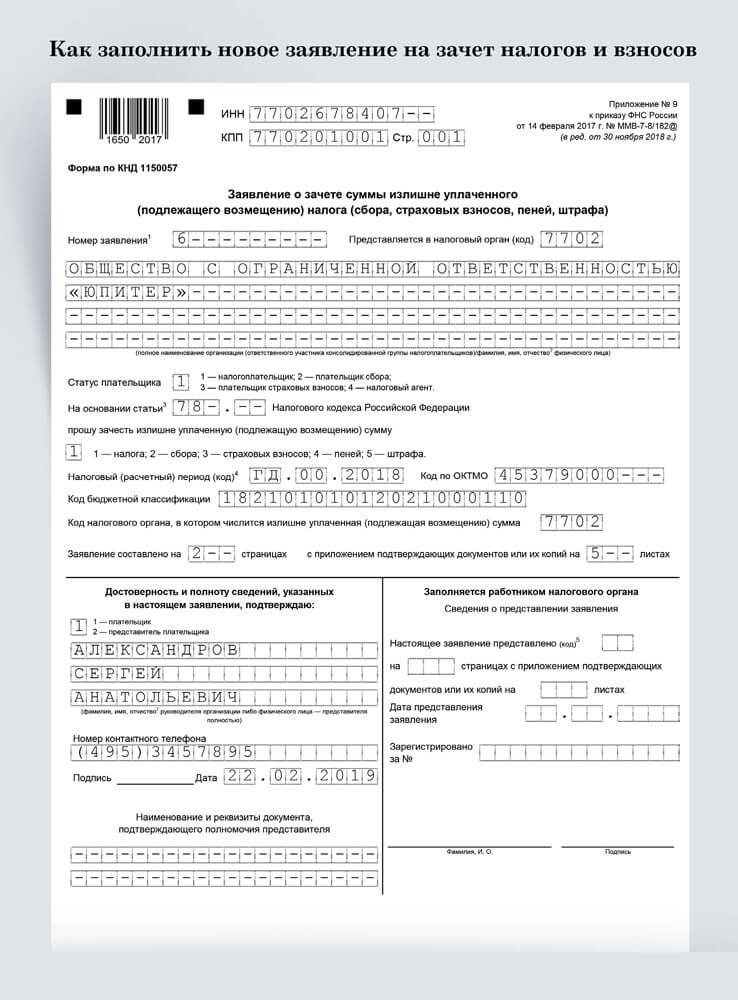

Зачет

Заявление о зачете увеличилось. Зато провести зачет стало проще, а ошибок должно стать меньше.

На первом листе появилась ячейка для вида переплаты. Раньше такая была только в заявлении на возврат. Сами коды в обоих заявлениях одинаковые. Например, налог обозначается кодом 1.

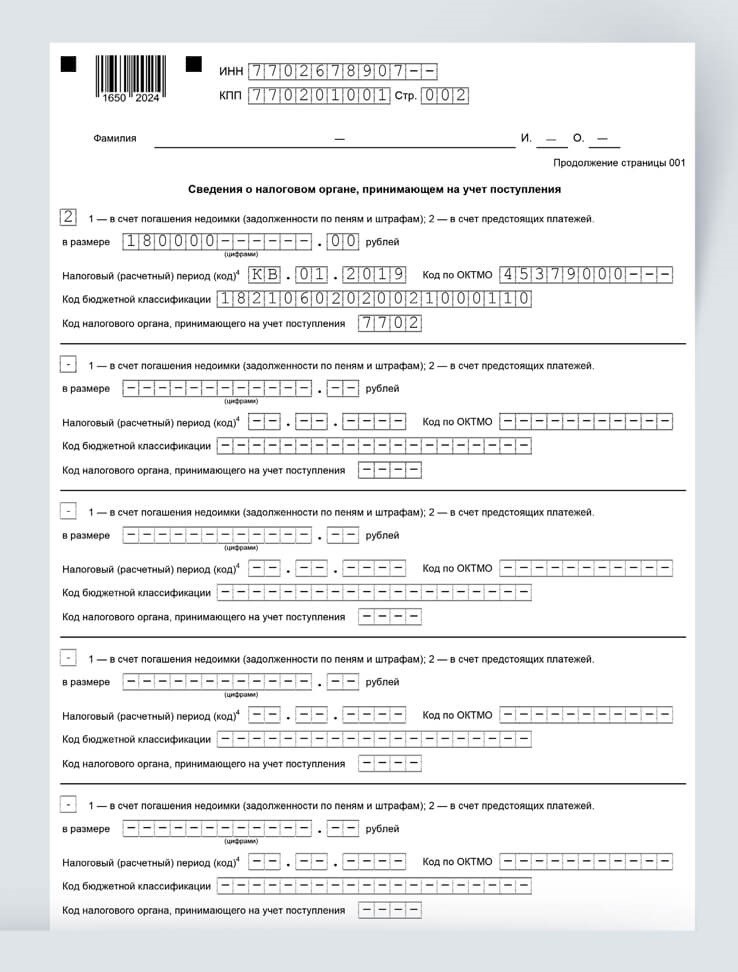

На втором листе теперь можно разделить переплату по разным платежам и инспекциям. Например, часть переплаты по налогу на прибыль зачесть в налог на прибыль, а часть — в НДС. Или часть переплаты оставить в инспекции головного офиса компании, а часть отправить для зачета в инспекцию обособленного подразделения. Но если у вас есть переплата по разным налогам в разные бюджеты, например федеральный и региональный, то сдавайте два разных заявления.

Основные коды для заявлений на зачет и возврат налогов и взносов

| Код | Что означает | Когда ставить |

| Для обоих заявлений: Статус плательщика | ||

| 1 | Налогоплательщик | Хотите вернуть или зачесть переплату по своим налогам |

| 2 | Плательщик сборов | Хотите вернуть или зачесть переплату по налоговым сборам |

| 3 | Плательщик взносов | Хотите вернуть или зачесть переплату по страховым взносам |

| 4 | Налоговый агент | Хотите вернуть или зачесть НДФЛ или агентский НДС |

Вид платежа |

||

| 1 | Налог | Переплатили любой налог, включая НДФЛ или агентский НДС |

| 2 | Сбор | Переплатили налоговый сбор |

| 3 | Взносы | Переплатили страховые взносы |

| 4 | Пени | Переплатили пени |

| 5 | Штраф | Переплатили штраф |

Для заявления о возвратеВид переплаты |

||

| 1 | Излишне уплаченная | Компания заплатила в бюджет больше, чем надо |

| 2 | Излишне взысканная | Налоговики взыскали с компании больше, чем требовалось |

| 3 | Подлежащая возмещению из бюджета | Компания возмещает из бюджета НДС |

Вид счета |

||

| 01 | Расчетный | В договоре с банком счет, на который вы просите зачислить деньги, называется расчетным |

| 02 | Текущий | В договоре с банком счет называется текущим |

| 07 | Счет по вкладам (депозитам) | У компании есть депозитный счет, и вы хотите, чтобы налоговики зачислили деньги на него |

Получатель |

||

| 1 | Организация | Счет, на который вы просите вернуть деньги, принадлежит компании |

| 2 | Физическое лицо | Счет, на который вы просите вернуть деньги, принадлежит физическому лицу, в том числе предпринимателю |

Для заявления о зачетеПорядок зачета |

||

| 1 | В счет недоимки, пеней, штрафов | Хотите направить переплату на погашение долгов по налогам и взносам, пеням и штрафам |

| 2 | В счет предстоящих платежей | Хотите, чтобы налоговики зачли переплату в счет будущих платежей по налогам и взносам |

Номер заявления : Впишите номер заявления с начала года. Если впервые просите о зачете, то поставьте 1.

Ссылка на Налоговый кодекс: Ссылайтесь на статью 78 НК, когда возвращаете переплату, на 79 НК — излишне взысканные суммы, 333.40 — пошлину.

Период : Поставьте код периода, в котором образовалась переплата. Если по одному налогу есть переплаты разной давности, то приведите момент образования самой поздней из них.

ОКТМО: Приведите ОКТМО, на котором висит переплата. Если не уверены, то предварительно сверьтесь с инспекцией.

Получатель: Поставьте код 1, если просите вернуть переплату на счет компании. Но даже если перепутаете, налоговики все равно перечислят деньги.

Пустые строки: Эти поля оставьте пустыми. Их не заполняют коммерческие компании и предприниматели.

Вид счета: Расчетный счет обозначайте кодом 01. Но ошибка некритична. Главное, чтобы были правильные название банка,

БИК, счет и корсчет. Ф. И. О. Здесь пишите фамилию, если переплату возвращает предприниматель.

Вид переплаты: В одном заявлении можно просить о зачете переплаты только одного вида налога. Если у вас переплачены НДС и налог на прибыль, подайте два разных заявления.

Подпись: Ставьте 1, если заявление подписывает директор, и 2, если бухгалтер по доверенности. В последнем случае под подписью впишите дату и номер доверенности.

ОКТМО: Пишите ОКТМО, на котором висит переплата, а не тот, на который вы хотите зачесть излишне уплаченную сумму.

Код налоговой: Поставьте номер налоговой, в которой числится переплата. Например, если компания переехала, а переплата осталась в старой налоговой, то надо привести ее код.

Код инспекции: Если перекидываете переплату из инспекции головного офиса компании в инспекцию подразделения, поставьте код последней. Коды всех инспекций есть на сайте ФНС.

Разные налоги: Теперь можно одним заявлением раскидать одну сумму по разным налогам. К примеру, часть переплаты по НДС зачесть в федеральный налог на прибыль, а часть в будущие платежи по НДС.

ОКТМО: Пишите ОКТМО, на котором деньги должны оказаться после зачета. Сомневаетесь — запросите сверку в ИФНС и посмотрите, по какому коду у вас долг.

Долг или будущие платежи: Если хотите часть переплаты отправить на погашение долга, а часть в счет будущих платежей, то заполните два блока. В одном поставьте код 1, в другом — 2.